Mình đã đọc kỹ nhiều lần bài viết của anh, một người có chuyên môn tốt dựa trên nền tảng dữ liệu mà anh có lợi thế (nhưng không hiểu sao anh không đưa vào bài viết này), có những luận điểm mà mình đồng tình với anh, và một số thì ngược lại .

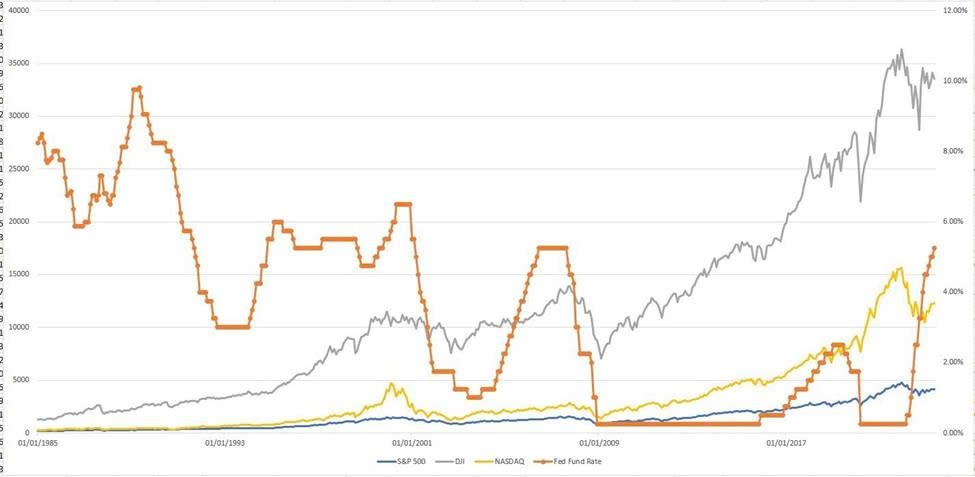

1. Đọc comment thì mình thấy nhiều bạn đang hiểu lầm hàm ý mà bài viết truyền tải: Anh ấy chỉ nói rằng “Đầu chu kỳ FED giảm lãi suất thì chứng khoán sẽ rớt”, chứ không nói rằng “FED giảm lãi suất thì chứng khoán sẽ rớt”. Có thể tiêu đề bài viết đang gây hiểu lầm chăng? Mình lấy dữ liệu lịch sử dưới đây, các bạn tự xem.

2. Mô hình giá tài sản tài chính phụ thuộc vào các yếu tố như: Kỳ vọng lợi nhuận, Quy mô tiền tức Cung tiền trực tiếp hiện hữu và lãi suất hay chi phí sử dụng vốn là hợp lý về mặt lý thuyết, nhưng chỉ nên áp dụng vào các nền kinh tế có tính thị trường cao, với số liệu minh bạch được công nhận rộng rãi. Ở Việt Nam điều này hơi khó.

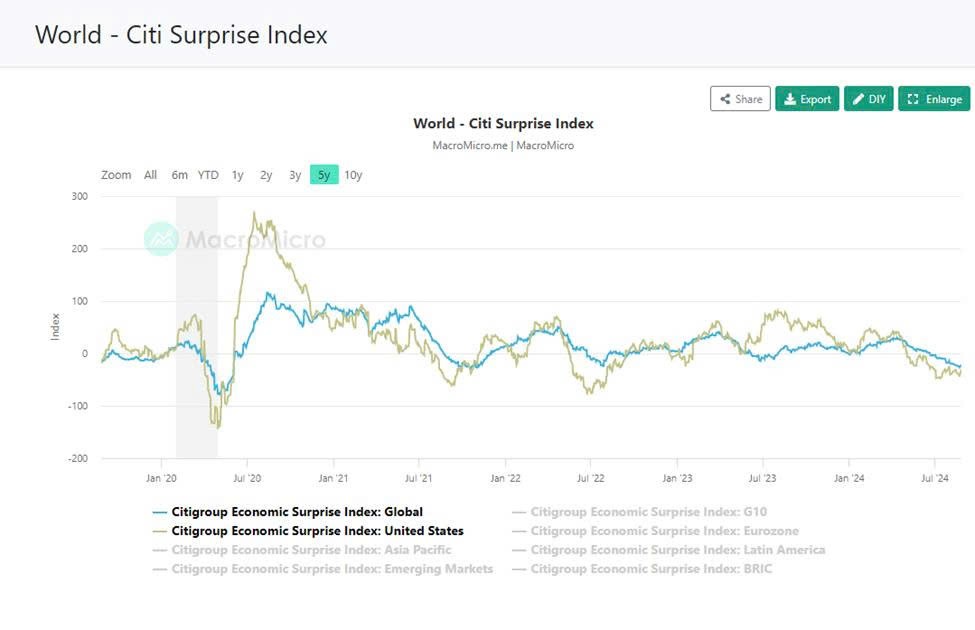

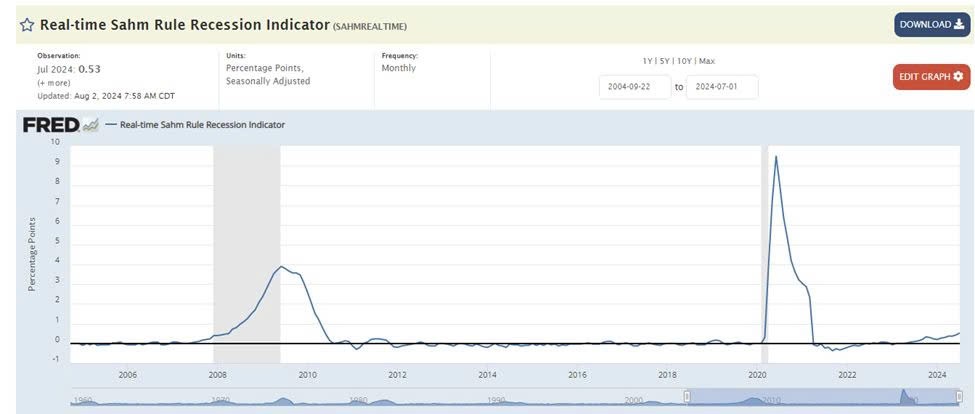

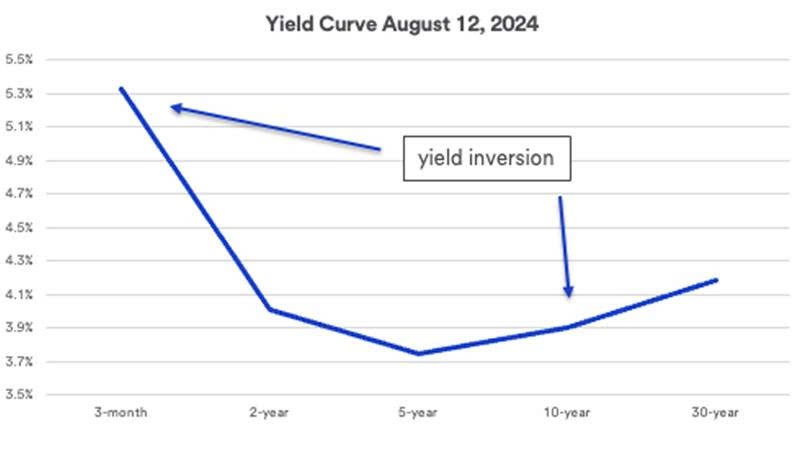

3. Mình đồng tình với quan điểm “Hiện tại kinh tế Mỹ suy giảm là điều rõ như ban ngày. Tuy nhiên câu hỏi ăn tiền lúc này là hạ cánh mềm hay là hạ cánh cứng mới là điều khó đoán”. Một số tín hiệu được coi là “Vua báo hiệu” như anh Báu có dẫn chứng : Cesi, Sahm Rule, inverted yield curve, unemployment rate thì mình liệt kê cụ thể dưới đây: Mình tạm gọi là các chỉ báo “nhóm 1”.

a. Chỉ số Citi Economic Suprise Index đang dương đột nhiên sập mạnh từ tháng 6/2024. Điều này đáng quan ngại vì các nhà đầu tư đang bi quan và thất vọng. Economic Suprise Index của Citigroup là tổng khác biệt giữa các chỉ số kinh tế thực tế và kỳ vọng. Nếu >0 là thực tế tốt hơn kỳ vọng,

b. The Sahm Rule Recession Indicator - Chỉ số suy thoái theo quy luật Sahm - đạt ngưỡng trên 0.5% là mức báo động đỏ. Chỉ số suy thoái theo quy luật Sahm, được phát triển bởi nhà kinh tế học Claudia Sahm, khẳng định: Trung bình động (moving average) ba tháng của tỷ lệ thất nghiệp quốc gia tăng 0.5% trở lên so với mức tối thiểu của các mức trung bình động ba tháng từ 12 tháng trước đó, ngay cả từ mức cơ sở thấp, báo hiệu sự khởi đầu của một cuộc suy thoái. Chỉ số này được công nhận rộng rãi và chính xác tại các giai đoạn suy thoái khác nhau trong lịch sử kinh tế Mỹ.

c. Đường cong lợi suất đảo ngược (Inverted Yield Curve)

Tuy nhiên mình không đồng tình với nhận định của anh rằng “ Các chỉ báo này có thể sẽ bị vô hiệu hóa vào những lúc chuyển giao về công nghệ hay nhân khẩu học”. Hiện tại, bức tranh kinh tế Mỹ đang có khá nhiều số liệu mâu thuẫn nhau, pha trộn tích cực lẫn tiêu cực. Những chỉ báo trên cho thấy sự tiêu cực, nhưng một vài dữ liệu cho tín hiệu ngược với điều ấy như: Doanh số bán lẻ tăng mạnh nhất kể từ đầu năm 2023; số lượng đơn xin trợ cấp thất nghiệp thấp nhất; nền kinh tế Mỹ đang chậm lại nhưng dự kiến tiêu dùng sẽ không giảm; lạm phát trong tháng 7 là 2,9% tính theo năm vẫn tốt hơn mức dự báo của các nhà phân tích…coi đây là dữ liệu “Nhóm 2”.

Nếu để ý kỹ, các bạn sẽ thấy thông tin mà “Nhóm 1” phản ánh mang tính thị trường, được đo lường dựa trên các biến độ cụ thể, có mức độ tin cậy cao vì nó được tạo nên bởi phản ứng và hành động của thị trường, mang sự khách quan. Còn các dữ liệu “Nhóm 2” là các thông tin được thống kê chủ động, cái này có thể biến đổi tùy ý (mức độ) theo chủ ý của người làm thống kê, mức độ tin cậy thấp hơn “Nhóm 1”, mang tính chủ quan phần nào. Ở Việt Nam thì khỏi phải bàn. Nếu là NĐT thì bạn nên dựa trên các thông tin khách quan sẽ có quyết định sáng suốt hơn.

4. Anh Báu cho rằng: FED phải giảm lãi suất vì kinh tế Mỹ sẽ hạ cánh cứng. Nhưng mình tư duy ngược lại: Vì kinh tế Mỹ đã hạ cánh …nên FED mới giảm lãi suất. …cũng nghiêng về Cứng với các dữ liệu ở trên. Về mặt truyền thông thì nền kinh tế Mỹ vẫn chưa xảy ra suy thoái. Nhưng việc FED lưỡng lự, chần chừ khi các NHTW khác cắt giảm đã gây lo ngại rồi. Khi nhiều chỉ số đi cùng một hướng thì lo ngại cũng lớn hơn. Và bây giờ FED mới hành động là do họ đã đạt được “mục đích” theo thuyết âm mưu “về những cuộc xén lông cừu” nào đó rồi. Những người anh em “đồng minh” của FED là ECB, BOC đã quá sức chịu đựng nên vội vàng lắp ống thở bình oxi trước. Đàn anh FED thì xem các em mình đã “thoi thóp” hẳn hay chưa?

5. Anh Báu có nói tiền trở lên khan hiếm trong ngắn hạn – điều này đúng, nhưng chưa giải thích cụ thể : Mình xin bổ sung (đúng sai nhờ các bạn phản biện). Nhìn lại lịch sử những năm gần đây thì:

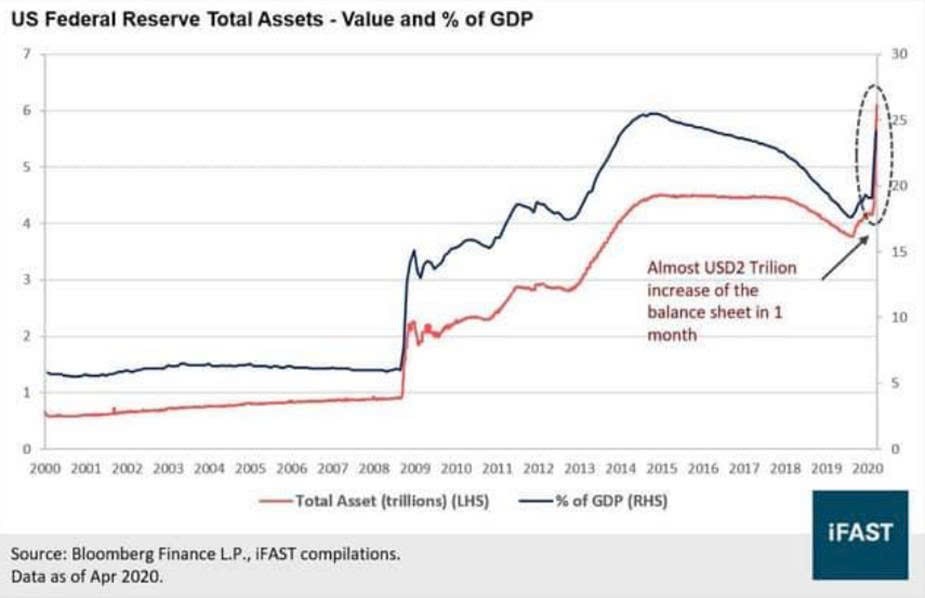

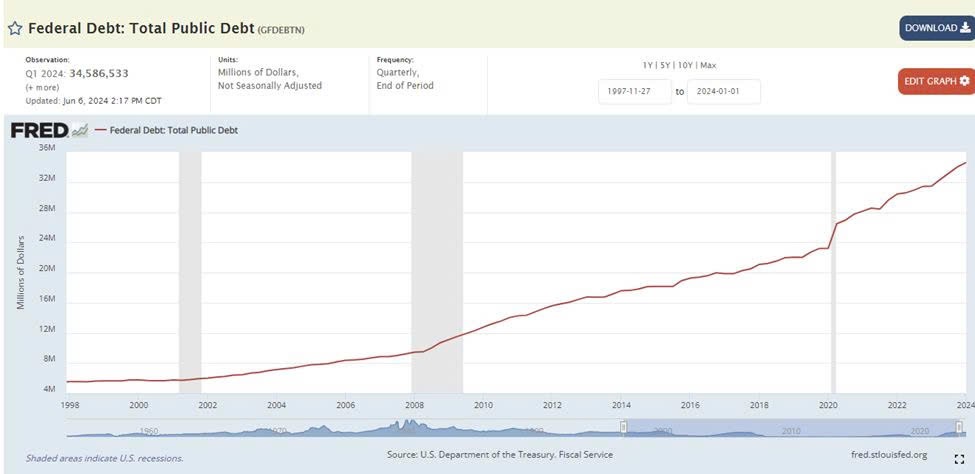

a. Nguyên nhân lạm phát: Các NHTW như FED bơm tiền ào ạt suốt nhiều thập kỷ để duy trì tăng trưởng kinh tế. Khủng hoảng tài chính 2008 chưa lành vết thương thì xuất hiện Covid làm đứt gãy tạm thời chuỗi cung ứng và giảm cung. Các biện tiền tệ thông qua việc NHTW bơm thêm tiền là liệu pháp doping duy nhất giúp duy trì tăng trưởng và đòi hỏi liều bơm ngày càng cao. Covid qua đi, chi tiêu dùng tăng, đầu tư trở lại, vòng quay tiền hãm tốc độ suy giảm, các chương trình cứu trợ khổng lồ liên tục như sóng vỗ vào nền kinh tế, tất cả đồng lòng kéo Cầu lên làm tăng giá. Đúng lúc ấy, cuộc chiến Nga – Uca nổ ra, thế giới lại lồi lõm. Chuỗi cung ứng, nhất là năng lượng và nguyên liệu chính dường như bị cắt đứt khiến giá bay lên vút trời. Hai cú đòn Cung đẩy lẫn Cầu kéo liên hoàn cước gây lạm phát toàn cầu. Suy cho cùng, lạm phát là một hiện tượng tiền tệ mà thôi. Tiền khi này không còn đối ứng với hàng nữa.

Và hệ quả của quá trình này là quy mô nợ cũng tăng khủng khiếp gây tiềm ẩn rủi ro cho thị trường tài chính.

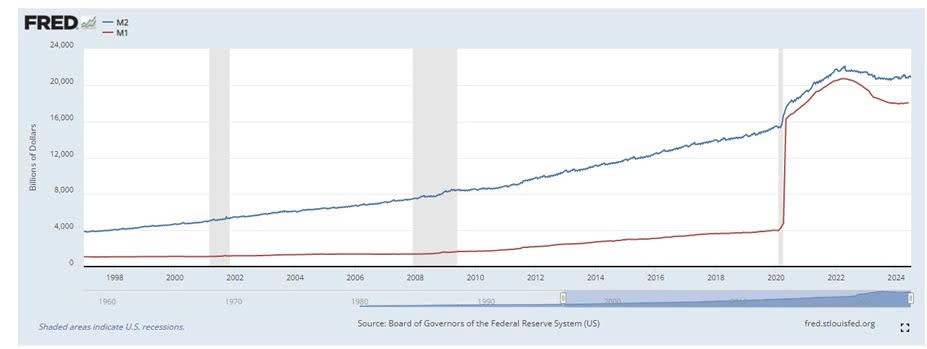

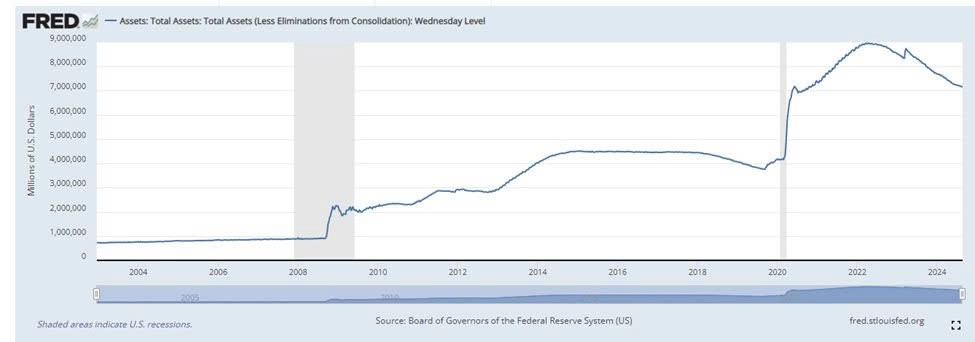

b. Các NHTW chống lạm phát: Từ đầu năm 2022 đến nay, có hơn 40 NHTW đã thực hiện biện pháp thắt chặt chính sách tiền tệ. FED chống lạm phát bằng 2 cách: (1) tăng lãi suất nhanh, mạnh, kéo dài (tăng quyết liệt) và (2) thu hẹp quy mô bảng Tổng kết tài sản (bán ra các tài sản tài chính đang nắm giữ/đến hạn và không tái đầu tư dòng tiền này) một cách từ từ. Biện pháp này hiệu ứng chống lạm phát yếu hơn, biểu hiện là thời gian đưa lạm phát về mục tiêu kéo dài (hiện tại chưa đạt được).

c. Hệ quả là gì?

Nhìn vào biểu đồ trên, khi FED liên tục giảm quy mô bảng TKTS, giảm cung tiền M1-M2 (tuy chậm), TTCK Mỹ và thế giới phản ứng khá tiêu cực dữ dội nửa đầu năm 2022. Tuy nhiên đến cuối 2023, dưới áp lực mạnh lên của đồng USD và chênh lệch lãi suất, dòng tiền bị hút về Mỹ làm cung tiền M1-M2 ngừng rơi và tăng nhẹ trở lại. Đó cũng có thể là lý do khiến TTCK Mỹ lúc này hấp dẫn hơn và các chỉ số chứng khoán phục hồi mạnh mẽ. Nhưng bây giờ thì khác. Nếu FED tiếp tục thu hẹp đến một quy mô nào đó và đưa ra tín hiệu giảm lãi suất sẽ làm thanh khoản đồng USD gặp vấn đề. Như kiểu các bạn hiến máu, đến một ngưỡng nào đó không thể rút thêm được. Kết hợp với việc nền kinh tế suy thoái, dòng tiền từ các tổ chức tài chính, quỹ đầu tư sẽ có xu hướng tập trung về các tài sản an toàn như Tiền mặt; quỹ trên thị trường tiền tệ; trái phiếu chính phủ Mỹ ngắn hạn; Vàng và các loại tài sản quý hiếm với tâm lý chung là phòng thủ, bán nhanh các tài sản rủi ro. Vì thế, dự đoán TTCK Mỹ sẽ giảm là có căn cứ.

d. Do Việt Nam là nền kinh tế hội nhập có độ mở cao nên bất kỳ sự thay đổi nào của thế giới (nhất là Mỹ, Trung) đều có tác động mạnh đến trong nước: Cụ thể, tác động đến

- Lợi nhuận kỳ vọng suy giảm: Phần này mình thấy anh Báu lý giải chưa được thuyết phục lắm. Mình xin bổ sung như sau: Trong cấu phần theo cách hiểu về GDP sử dụng, động lực tăng trưởng đến từ việc tiêu dùng, thu hút vốn FDI và xuất khẩu. Có 2/3 động lực này đến từ bên ngoài, mà các nền kinh tế lớn đi đầu là Mỹ suy thoái, EU già cỗi vật vờ, Trung Quốc tăng trưởng chậm lại và đối mặt với nguồn cung dư thừa dẫn đến tổng cầu của nền kinh tế thế giới sụt giảm => giảm thu hút FDI và giảm kỳ vọng tăng trưởng về xuất khẩu.

- Tỷ giá trong nước (USD/VND) dự đoán sẽ tăng mạnh trong thời gian ngắn bởi dòng vốn đã và sẽ dịch chuyển khỏi các quốc gia có nền kinh tế đang phát triển, mức độ chống sốc chưa cao. Và một khi xảy ra điều đó thì NHNN không thể khoanh tay đứng nhìn, và sẽ can thiệp bằng việc bán ngoại tệ (nếu quỹ dự trữ đủ nguồn lực) hoặc/và tăng lãi suất (nếu quỹ dự trữ không đủ nguồn lực). Hành động này trực tiếp tác động đến thanh khoản trên hệ thống ngân hàng, thu hẹp lượng tiền lưu thông trong nền kinh tế. Và đó là rủi ro rất lớn đối với TTCK Việt Nam.

Suy nghĩ chủ quan: Mình nghĩ NHNN khó còn dư địa để bán USD can thiệp tỷ giá (nhìn vào những lần can thiệp cuối 2022 và mới đây đầu 2024, đã làm quỹ dự trữ sụt giảm rất nhiều, chạm ngưỡng cảnh báo rủi ro), ấy là theo thông tin báo chí dẫn nguồn. Trước nay đây vẫn là thông tin mật trong an ninh quốc gia. Ở ta, bán thì dễ chứ mua lại mới khó. Tuy nhiên, còn nhiều cách chắc người trong nghề sẽ rõ. Vụ này chúng ta có thể xử lý được êm xuôi nhưng không nhanh được.

-------------------------

Nguồn: Nguyễn Văn Tùng - Cộng đồng Cố vấn tài chính Việt Nam - Vietnam Wealth Advisors (VWA)

https://www.facebook.com/groups/CoVanTaichinhVietnam/permalink/3720528944866556