Lạm phát Mỹ tháng 7/2024 (YoY) đã giảm xuống mức thấp nhất trong hơn ba năm. Thêm nữa, báo cáo việc làm cho thấy, số lượng việc làm mới hàng tháng thấp nhất kể từ năm 2020 và tỷ lệ thất nghiệp tăng lên mức cao nhất trong gần ba năm qua. Dữ liệu này đã làm tăng niềm tin cho giới đầu tư về một đợt giảm lãi suất vào tháng 9 và tháng 12 tới. Đó có thể khởi đầu cho một chu kỳ cắt giảm liên tục cho đến năm 2025. Việc cắt giảm 0.25% hay 0.5% vào tháng 9... đang được bàn tán và sẽ phụ thuộc vào báo cáo việc làm trong những tháng tới.

Và câu hỏi của các nhà đầu tư: “trong lịch sử, khi FED bắt đầu giảm lãi suất thì các tài sản tài chính đã có hiệu suất như thế nào?”

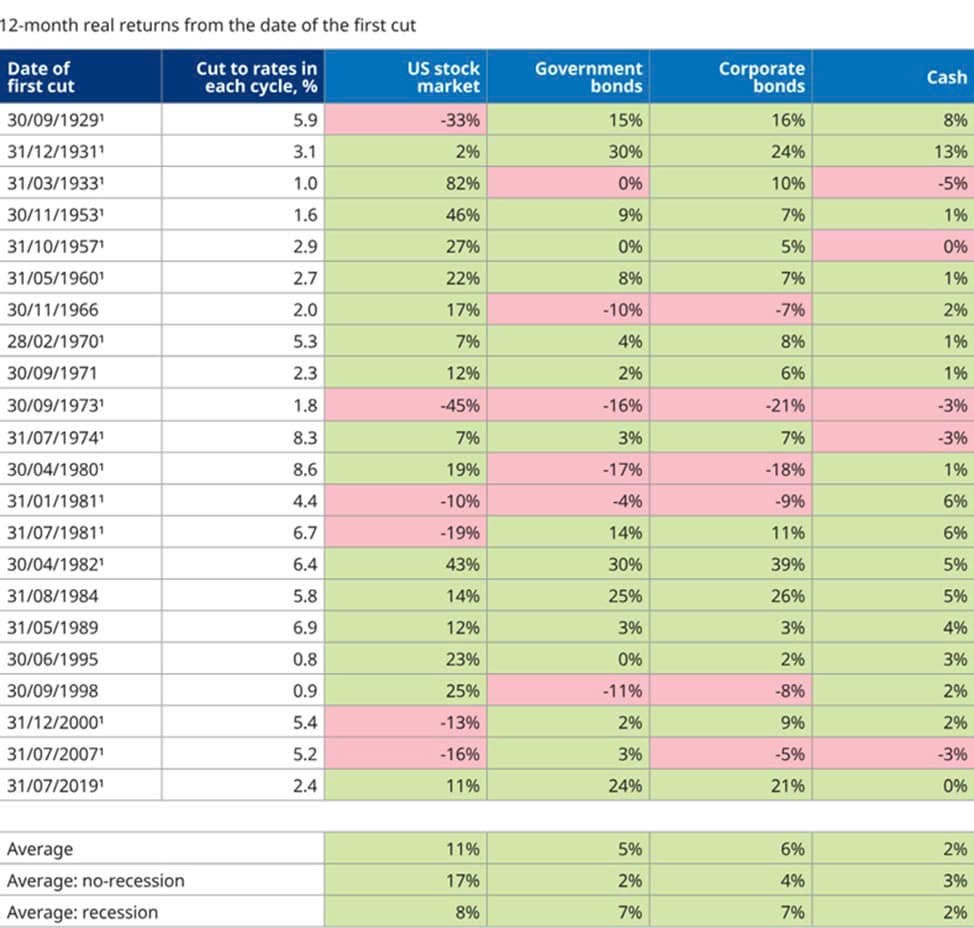

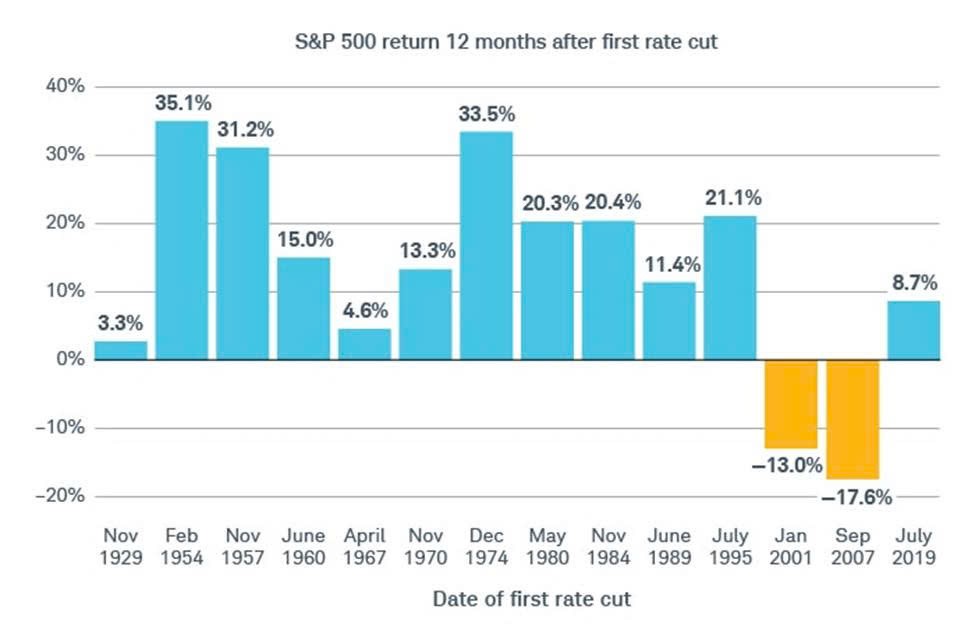

Dữ liệu cho thấy (nghiên cứu của Schroders- Hình 1, nghiên cứu của Charles Schwab – Hình 2), trong các chu kỳ cắt giảm lãi suất của FED kể từ năm 1929 thì:

Có tới 75% - 80% thời gian, chỉ số S&P500 ghi nhận lợi nhuận dương sau 12 tháng kể từ khi cắt giảm lãi suất lần đầu tiên.

Hiệu suất khi đầu tư vào cổ phiếu trung bình đạt 17% vào những năm không xảy ra khủng khoảng và 8% khi xảy ra khủng hoảng.

Hiệu suất đầu tư vào cổ phiếu vượt trội hơn so với mức đầu tư vào trái phiếu, cụ thể hiệu suất trái phiếu doanh nghiệp trung bình đạt 4% vào những năm không xảy ra khủng hoảng và 7% khi có khủng khoảng.

Qua số liệu cũng cho thấy: (1) hiệu suất đầu tư cổ phiếu tốt hơn nếu kinh tế Mỹ tránh được suy thoái, nhưng ngay cả khi không tránh được suy thoái, chúng vẫn là mức dương trung bình, vượt trội kênh đầu tư khác. (2) Lợi nhuận từ trái phiếu có xu hướng tốt hơn trong trường hợp suy thoái xảy ra, đặc biệt là trái phiếu Chính phủ là tài sản trú ẩn an toàn. (3) Rõ ràng là suy thoái không phải là điều đáng mong đợi nhưng đối với các nhà đầu tư chứng khoán, nó cũng không phải lúc nào cũng là điều đáng sợ quá mức (dĩ nhiên có những trường hợp ngoại lệ).

Xin nói thêm, không giống như hầu hết các giai đoạn khác trong lịch sử, FED lần này đang cân nhắc cắt giảm lãi suất không phải vì lo ngại rằng nền kinh tế quá yếu, mà vì lạm phát đang đi đúng hướng. Và vì thế, một "cuộc hạ cánh mềm" là một kịch bản hiện hữu theo khảo sát các Global Fund Manager của Bank of America được thực hiện trong tháng 8 (76% người tham gia cho biết một cuộc hạ cánh mềm là kịch bản khả dĩ cho kinh tế toàn cầu trong 12 tháng tới). Như vậy, những tháng cuối năm 2024 và 2025 có thể là tiếp tục là một năm tốt cho các nhà đầu tư cổ phiếu và trái phiếu.

Mức độ tương quan giữa S&P500 và VNIndex?

Hình 3 (miêu tả mức độ tương quan giữa S&P500 và VNIndex - tính từ 2006 tới nay), cho thấy mức tương quan giữa 2 chỉ số rất cao. Hai chỉ số nghịch nhau trong giai đoạn 2010, 2011 khi S&P500 tăng và Vnindex giảm. Sự nghịch nhau đến từ vấn đề nội tại của nền kinh tế Việt Nam tại thời điểm đó (năm 2010 và 2011 lạm phát cao kỷ lục tương ứng 11.7% và 18%, và các yếu tố khác…)

Kết luận là gì?

Bên cạnh chính sách FED, các nhà đầu tư cũng cần quan tâm đến: (1) sức khỏe nền kinh tế, (2) mức độ tăng trưởng doanh thu, lợi nhuận các doanh nghiệp và (3) mức định giá …Tổng hợp lại, với các số liệu quý 2 về kinh tế vĩ mô và kết quả kinh doanh các doanh nghiệp được công bố, dù còn nhiều điều chưa chắc chắn ở phía trước, nhưng ý kiến cá nhân chiến lược “time in market” vẫn là chiến lược ưu tiên (Đương nhiên rồi, Không được quên QTRR).

Theo Nguyễn Duy Linh