1. Nợ xấu tăng cao:

- Theo báo cáo quý II/2024, nợ xấu của Ngân hàng TMCP Quốc tế Việt Nam (VIB) tiếp tục tăng 5,9% so với quý I và 22% so với cùng kỳ năm trước, chạm mức 10,2 nghìn tỷ đồng vào cuối tháng 6/2024.

- Tỷ lệ nợ xấu hiện là 2,44%, chủ yếu từ nhóm khách hàng cá nhân. Đặc biệt, nợ có khả năng mất vốn đã tăng gấp đôi so với cuối năm 2023, đạt 4.206 tỷ đồng.

2. Áp lực từ lãi suất vay nhà cao:

- Lãi suất cho vay mua nhà lên tới 12%/năm, khiến khách hàng khó trả nợ, dẫn đến tỷ lệ nợ xấu gia tăng.

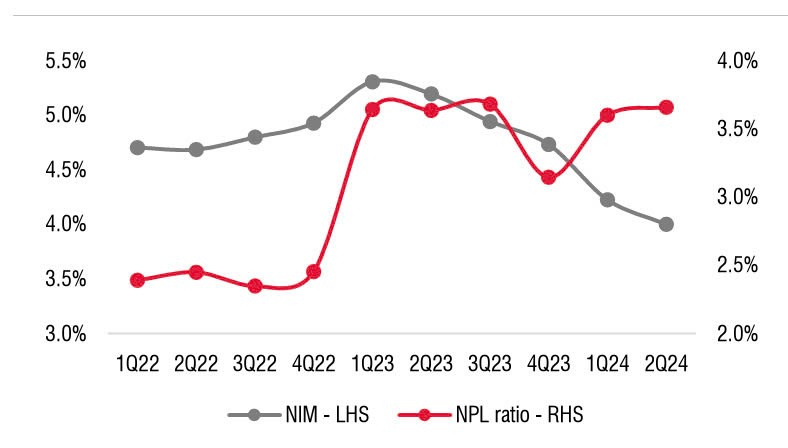

3. NIM và ROA suy giảm:

- Biên lãi thuần (NIM) giảm xuống còn 4% trong quý II/2024, thấp hơn so với mức đỉnh 5,3% cuối quý I/2023.

- Lợi suất sinh lời trên tài sản (ROA) cũng giảm 25 điểm cơ bản, xuống còn 7,78%.

4. Chi phí tăng cao, lợi nhuận giảm:

- Chi phí hoạt động của VIB tăng 17% so với cuối năm 2023, lên 3.596 tỷ đồng.

- Việc tài trợ cho chương trình truyền hình thực tế cũng ngốn một khoản chi phí lớn, mặc dù có thể giúp củng cố thương hiệu.

- Lợi nhuận trước thuế quý II/2024 chỉ đạt 2.083 tỷ đồng, giảm 29% so với cùng kỳ năm trước. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế giảm 18%, chỉ đạt 4.587 tỷ đồng, hoàn thành 38% kế hoạch năm 2024.

5. Dự báo tương lai:

- NIM dự kiến tiếp tục chịu áp lực do lãi suất cho vay giảm trong khi lãi suất huy động tăng.

- Chi phí tín dụng cao có thể khiến ROE của VIB giảm xuống còn 18%-19% trong những năm tới, so với mức đỉnh 30% vào năm 2022.

-----------

Nguồn: Tạp chí tài chính

https://tapchitaichinh.vn/vib-chat-luong-tai-san-giam-chi-phi-tang-cao-anh-huong-loi-nhuan.html