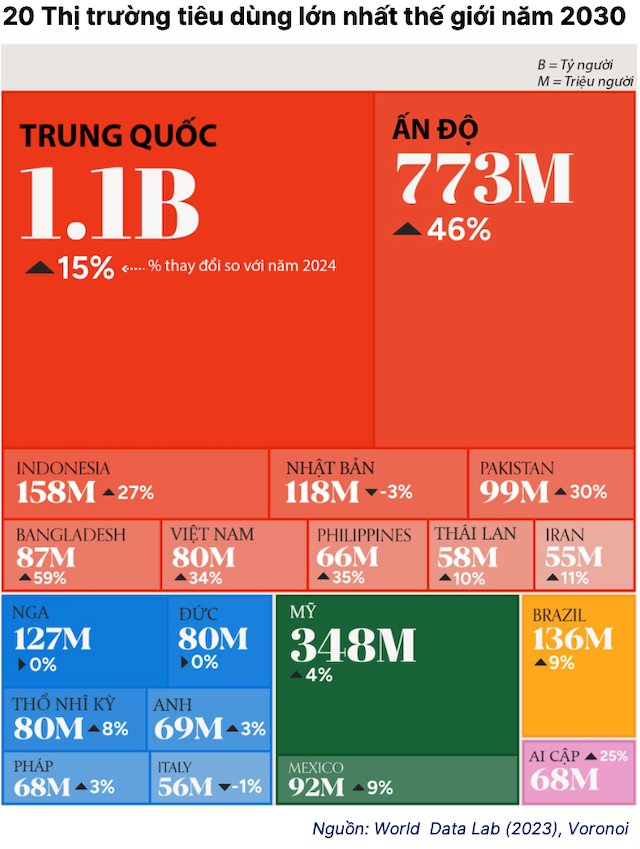

Tại buổi IR Talk của SHS, ông Nguyễn Minh Hạnh chia sẻ: tiêu dùng cá nhân của Việt Nam tăng nhanh hơn cả Thái Lan – Indonesia – Philippines. Chỉ riêng 9 tháng đầu năm, tổng bán lẻ đã 5,2 triệu tỷ, tăng 9,6%. Nếu đi đúng quỹ đạo, đến 2030 Việt Nam có thể lọt Top 7 thị trường tiêu dùng lớn nhất thế giới.

FMCG hiện đạt 60-70 tỷ USD, nhưng kênh hiện đại (MT) ở thành thị mới chiếm 21%, nông thôn thì MT chỉ 6%. Khi thị trường đạt 550 tỷ USD, tỷ trọng MT có thể lên 35%, thậm chí nhanh hơn nhờ Gen Z chiếm 40% sức mua, thu nhập tăng và thói quen mua sắm đổi liên tục.

Ông Hạnh cho rằng Việt Nam đang đi đúng “chu kỳ” của Thái Lan – Indonesia – Philippines:

Phân mảnh → chuẩn hóa → bùng nổ chuỗi mạnh.

Hiện chúng ta đang ở giai đoạn 3 – nơi doanh nghiệp nào tối ưu vận hành và nhân rộng nhanh sẽ vượt lên.

Thực tế, bức tranh bán lẻ hiện đại còn rất phân tán:

-

Việt Nam: 81 cửa hàng MT/1 triệu dân

-

Indonesia: 173

-

Thái Lan: 136

Ngoại thành – nông thôn là “mỏ vàng” vì MT thâm nhập cực thấp.

Thêm nữa, việc bỏ thuế khoán & bắt buộc xuất hóa đơn từng giao dịch sẽ khiến kinh doanh truyền thống thu hẹp nhanh → MT có thể lên 35% trước 2030, thậm chí 50%.

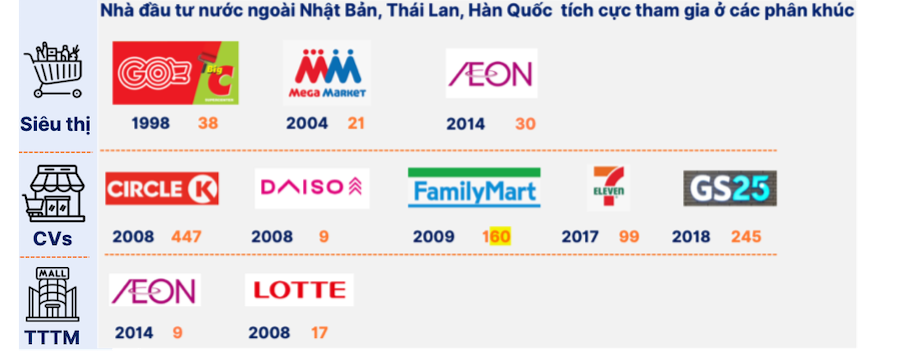

Ở kênh MT, doanh nghiệp nội đang chiếm ưu thế: 62% doanh thu, 87% cửa hàng. Người chơi ngoại thích trung tâm thương mại hoặc cửa hàng 24/7; còn doanh nghiệp nội lại chọn siêu thị mini – chi phí rẻ, dễ mở rộng và hợp hành vi tiêu dùng.

Chưa có ai dẫn đầu tuyệt đối, cuộc đua vẫn mở.

Về thị phần doanh thu (2022):

-

Mega Market dẫn đầu: 24,8% (~9,8 tỷ USD)

-

Siêu thị: WinMart top 1 (128 cửa hàng)

-

Cửa hàng tiện lợi: WinMart+ top 1 (4.229 cửa hàng)

SHS chỉ ra 6 yếu tố làm nên chuỗi bán lẻ hàng đầu châu Á: hỗ trợ từ tập đoàn mẹ, mạng lưới rộng, khác biệt hóa giá trị, vận hành mạnh, thương hiệu uy tín, hiểu thị trường & có nền tảng bán hàng đa kênh.

Thái Lan có 7-Eleven 17.000 cửa hàng, Indonesia có Alfamart 20.120 cửa hàng – mô hình mini, SKU đơn giản, mở nhanh, “đánh thẳng” vào nhu cầu thiết yếu. Việt Nam được dự báo sẽ đi theo hướng tương tự.

Doanh nghiệp nội đang tăng tốc mạnh mẽ

Ông Phan Nguyễn Trọng Huy (WinCommerce) cho biết:

-

4.200 siêu thị mini + 128 siêu thị

-

Doanh thu dự kiến 2025 đạt 39.000 tỷ

-

Lợi nhuận từ -3.700 tỷ (2019) → kỳ vọng gần +1.000 tỷ năm nay

Mô hình chuẩn hóa 80–150 m² với 1.500–2.000 SKU giúp:

-

giảm 30% chi phí đầu tư

-

giảm 30% chi phí vận hành

-

biên gộp tăng thêm 7 điểm %

-

chi phí mở mới: 800–900 triệu/cửa hàng, hoàn vốn <3 năm

-

logistics giảm 11%, hàng hiện diện 90%

Vòng quay tiền từ +16 ngày (2019) → 0 ngày (2024) và hướng tới -7 ngày (2025) – giống mô hình âm vốn lưu động của các chuỗi bán lẻ hàng đầu thế giới, giúp xoay vốn nhanh để mở rộng.

Khi đạt 4.500 cửa hàng năm 2025, biên EBIT từng ở mức 2,7%, cho thấy hiệu quả tăng theo quy mô.